知识产权质押融资贷款是指债务人或第三人以特定的知识产权向债权人出质用于担保债权的实现,并因此获得贷款的融资方式。近年来,全国各地涌现出北京模式、浦东模式、中山模式、武汉模式等一批具有鲜明地方特色的“知识产权质押融资贷款”的探索做法。下面,我们来看看知识产权质押融资贷款模式一:“浦东模式”。

银行+政府基金担保+专利权反担保

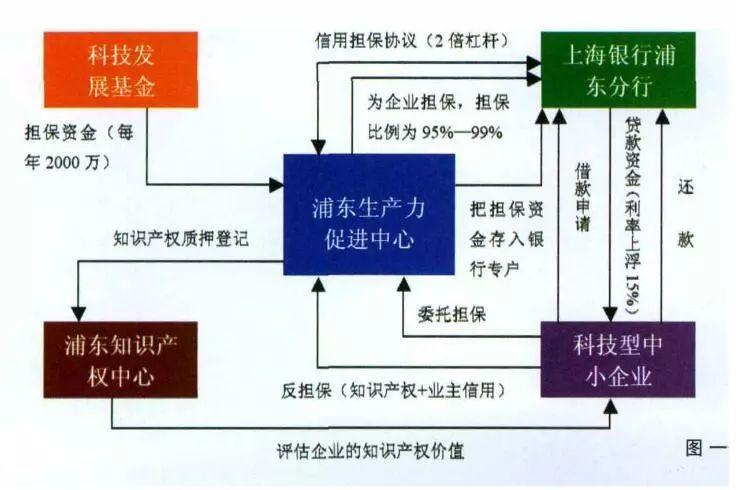

2006年起,浦东新区与上海银行合作,在上海率先试点知识产权质押融资,通过知识产权质押给政策性担保机构,由银行向科技企业提供贷款。

浦东模式以“银行+政府基金担保+专利权反担保”间接质押,充分发挥政府性担保主体作用为特色。该模式的最大特点是政府机构以担保人的身份直接参与科技型中小企业知识产权质押融资,弊病则在于政府机构承担了较大风险,一旦企业无法偿还银行贷款,政府机构作为担保人则必须向银行清偿债务,这无疑加大了地方财政潜在的债务危机风险。

银行方面

上海银行浦东分行名义上仅承担1%—5%的担保比例,在知识产权质押贷款方面持非常谨慎的态度,认为控制风险最重要,在发放贷款方面比较被动。2011年,银行对“知识产权质押融资业务”进行了调整和优化,单笔借款上限由最初的100万元提高至500万元,借款期限也由最长1年延长到3年。

政府基金担保方面

2006年-2008年浦东新区政府通过科技发展基金每年向浦东生产力促进中心提供2000万元的担保专项资金(至2007年,专项资金已达4000万),而中心与上海银行浦东分行签署信用担保协议,规定中心将这担保资金存入上海银行浦东分行的专户中,并以此为担保,向中小企业提供最大为2倍杠杆的贷款额度,其中中心以担保资金为依托,为中小企业提供95%-99%的担保比例。

专利权反担保方面

浦东生产力促进中心为降低担保风险,要求中小企业以知识产权和业主信用作反担保。